Wie ich bereits in meinem ersten Beitrag auf diesen Blog beschrieben habe bin ich schon einige Jahre an der Börse aktiv. Ein Beitrag von Nils auf Twitter war nun der Anstoß für diesen Beitrag.

Ich bin nun schon seit über 14 Jahren an der Börse aktiv und war in den ersten Jahren auch nicht wirklich erfolgreich. Lange hatte ich mich auf Small Caps fokussiert und bin auf "Zockerwerte" reingefallen. Ich glaube die Erfahrung mit Börsenbriefen, Forumsbeiträgen und super innovativen Werten aus Kanada hat jeder schon mal gemacht.

Auch hätte ich vielleicht gleich von Anfang an in solide Dividendenwerte wie Coca Cola, Microsoft oder Shell investieren sollen. Stattdessen habe ich Anfangs alles in Wasserstoff investiert und musste jahrelang ansehen wie es im Depot auf und ab ging und das Depot lange tief im Minus lag. Erst 2019 kam der Hype bei den erneuerbaren Energien und vor allem Wasserstofffirmen und das Minus verwandelte sich in ein starkes Plus.

Doch einiges richtig gemacht.

Nun habe ich den Beitrag dazu genutzt und bin mal meine alten Steuerunterlagen durchgegangen. Eine richtige Übersicht über meine Werte habe ich ja erst seit Ende 2020 mit der Einrichtung meines neuen Dividendendepots bei Trade Republic und der Darstellung in Parqet. Dennoch konnte ich einiges rekapitulieren und musste feststellen, dass ich ja doch nicht so unerfolgreich in Summe war.

Mit all dem Auf und Ab habe ich bis Ende 2021 in den 14 Jahren Börsenerfahrung im Schnitt 5.165,22 Euro pro Jahr durch Aktienverkäufe und Dividenden eingenommen. Rückblickend war mir bis heute gar nicht bewusst das im Schnitt jedes Jahr diese erstaunliche Summe zusammen gekommen ist. Aber durch die Neuausrichtung auf Dividendenwerte und der Umstellung während der Pandemie konnte ich in den letzten zwei bis drei Jahren ordentlich Gewinne einfahren.

Alles begann mit einem starken Anstieg der Wasserstoffwerte in 2019, welche ich noch kurz vor der Pandemie Anfang 2020 glücklicherweise verkauft hatte. Nachdem es im März 2020 tief nach unten ging und langsam wieder anstieg hatte ich bis Mitte 2020 hinein auf Werte wie Shell oder Daimler gesetzt, ohne dabei einen richtigen Plan zu haben.

Dann kam Trade Republic ins Spiel und die Überlegung in Dividendenwerte zu gehen. Viele REITs und BDCs (Business Development Company) waren damals mehr als verlockend, weil auch diese stark gefallen waren und nach der Krise eine gute Dividendenrendite aufweisen würden, so mein Gedanke. So entwickelte sich mein Dividenden-Depot, was ihr auf Parqet einsehen könnt.

Seit 2020 ist einiges passiert.

Durch Käufe und Verkäufe konnte ich den Depotwert bis heute in den knapp eineinhalb Jahren um mehr als 124% steigern und mehr als 12.600 Euro an Netto-Dividenden erzielen.

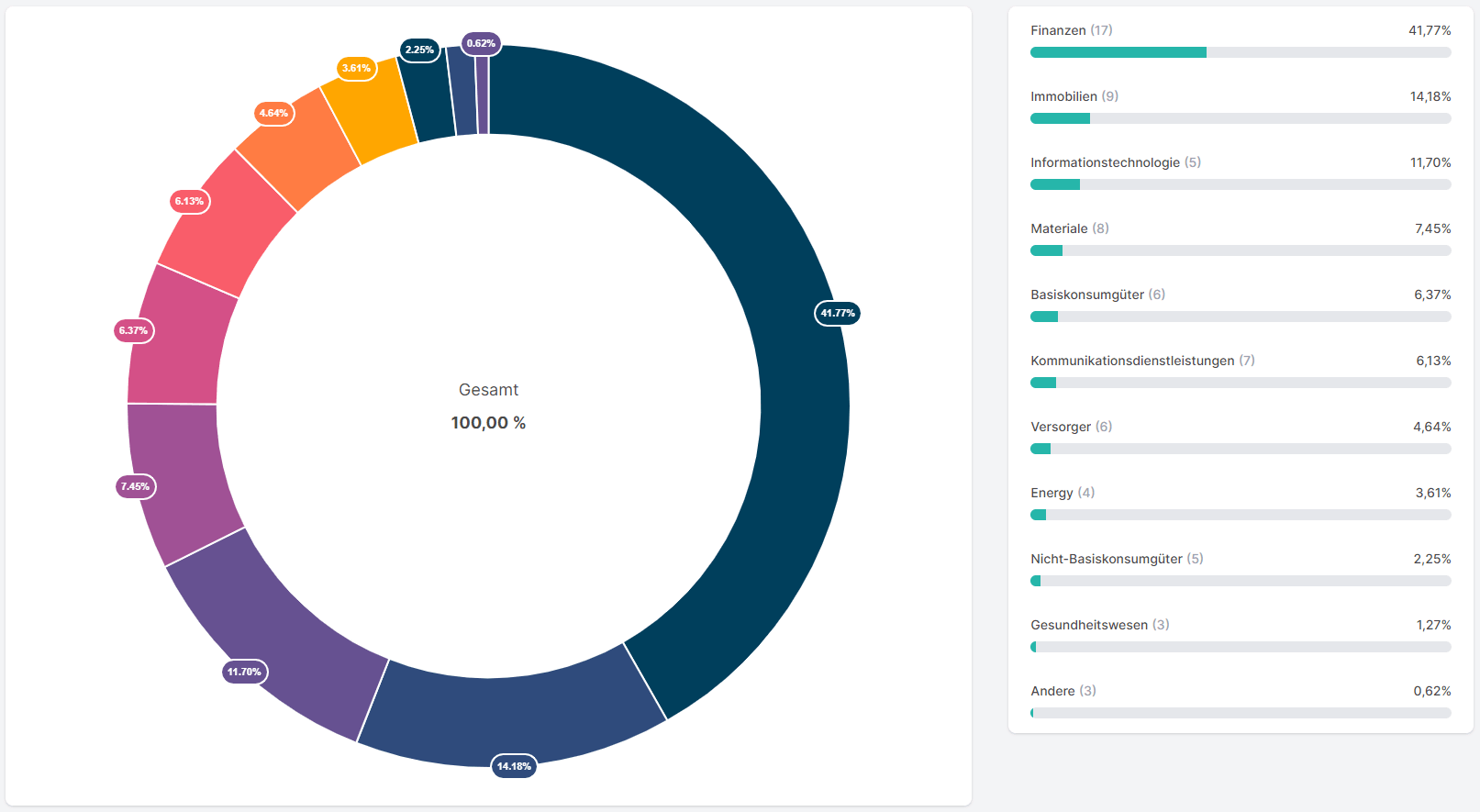

Auch die Zusammensetzung hat sich im Laufe der Zeit verändert. Anfangs noch sehr stark auf REITs und BDCs fokussiert wurden mit Laufe der Monate einige andere Werte beigemischt. Zum Beispiel habe ich Mortgage REITs wie AGNC oder Starwood Property Trust verkauft, obwohl diese eine gute Dividende ausschütten. So bin ich von ehemals über 75% Finanzen- und Immobilien-Anteil auf mittlerweile 55% gesunken (siehe Sektorenübersicht aus Parqet). Durch Nachkauf von Werten in anderen Sektoren möchte ich irgendwann unter die 50% kommen.

Derzeit fokussiere ich meine Sparpläne auf das Ansparen der Monatszahler. Dabei bespare ich jeden Monat Shaw Communication (WKN 905979), TransAlta Renewables (WKN A1W3NJ), Northland Power (WKN A1H5MB), STAG Industrial (WKN A1C8BH), Realty Income (WKN 899744), Main Street Capital (WKN A0X8Y3) und Gladstone Commercial (WKN 260884) jeweils zweimal im Monat mit jeweils 50 Euro. Zusätzlich werde ich noch RIO CAN (WKN 902914) in den nächsten Tagen zukaufen. Ja, das sind vorrangig BDCs bzw. REITs, aber die monatlichen Dividendeneinnahmen sollen erstmal weiter steigen.

Neue Werte wie Stellantis oder LVMH.

Zusätzlich möchte ich Sektoren wie Automobil oder Energie und Versorger erweitern und habe daher Werte wie Stellantis (WKN A2QL01) aus den Niederlanden oder A2A (WKN 915445) aus Italien und Algonquin Power (WKN A0YDAV) aus Kanada in den Sparplänen. Neu hinzu kommt der Luxus-Sektor mit LVMH Louis Vuitton Moet Hennessy (WKN 853292) sowie eine Aufstockung bei der ING Group (WKN A2ANV3) aus den Niederlanden.

Stellantis wird neben der Mercedes-Benz Group, Volvo AB und der Daimler Truck AG der nächste Automobilhersteller im Depot werden. BMW werde ich verkaufen, da ich die Mercedes-Benz Group bereits als Hersteller von Premiumfahrzeugen im Depot habe. Die ING Group nehme ich als zweite Bank neben der Nova Scotia aus Kanada auf.

Wie sollen die nächsten 14 Jahre aussehen?

Das ist eine spannende Frage und ich kann auch nicht voraussehen, wie es uns in den nächsten Jahren ergehen wird, zumal die derzeitige Situation im allgemeinen sehr angespannt ist. Ich werde aber weiterhin meine in 2020 ins Leben gerufte Strategie aufrecht erhalten. Das heißt ich werde mich vorrangig auf Dividendenwerte fokussieren und möglichst jegliche "Spielerei" unterlassen. Außerdem will ich das Depot gleichmäßiger verteilen und den Anteil der REITs und BDCs weiter verkleinern.

Langfristig sollen so am Ende Dividendeneinnahmen in Höhe von über 2.000 Euro Netto monatlich die Rente unterstützen und uns entspannt alt werden lassen.

Ich halt euch dazu hier weiter auf dem Laufenden.

Allokation der besparten Werte.

Derzeit liegen 91,96% im Dividendendepot, 6,69% im ETF- und China-Depot und 1,15% im Rohstoff- und Wachstums-Depot. Zudem noch 0,21% in Projekten von Ecoligo (Darlehen für Solarprojekte weltweit). Einen Überblick über meine Depots erhaltet ihr wie immer über den folgenden Link.